行业产能过剩,“电解液”老二新宙邦(300037.SZ)近8年来首次业绩下滑。

4月1日晚间,新宙邦披露2023年年报,去年实现营业收入约74.84亿元,同比下降22.53%;实现归属于上市公司股东的净利润10.11亿元,同比下降42.50%。

新宙邦共有四大主营产品,其中有三大产品去年营收出现下滑。具体来看,以锂电池电解液为主的电池化学品业务实现营业收入50.53亿元,同比下降31.74%,这是电池化学品近十年来首次营收下滑;有机氟化学品业务营业收入为14.25亿元,同比增长21.45%;电容化学品业务实现营业收入6.29亿元,同比下降9.77%;半导体化学品业务实现营业收入3.11亿元,同比下降3.76%。

电池化学品是新宙邦营收大头,该产品收入下滑也是导致公司整体业绩下滑的主要原因。2023年,电池化学品占公司总营收盘比重从2022年的77%降至68%;毛利率也大降10个百分点,从26.11%减少至16.11%。

“受行业竞争加剧及材料价格波动等因素影响,虽然(电池化学品)销量同比有所上升,但产品销售价格同比大幅下降,销售额同比下降幅度较大,盈利能力有所下降。”新宙邦称。

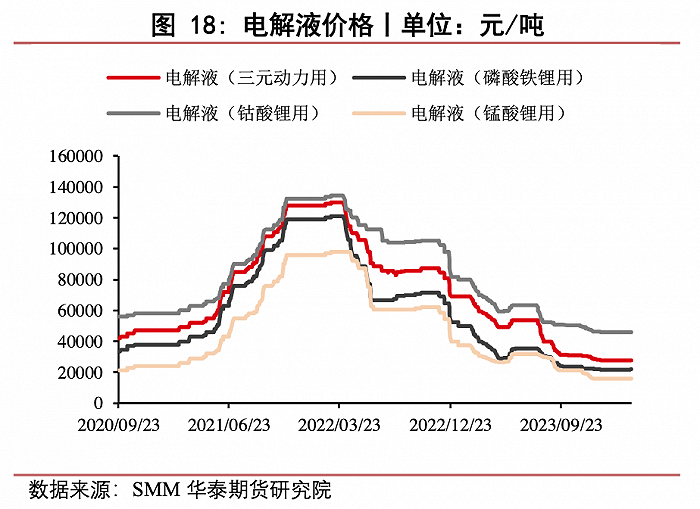

从销量数据来看,2023年新宙邦电池化学品的销售量为21.12万吨,较2022年销量增加了6.79万吨,但收入同比减少23.5亿元。以此来看,电解液价格在2023年持续大幅下滑。根据披露,2022年,新宙邦电解液价格已从上半年的6.37万元/吨下降下半年的至4.27万元/吨。

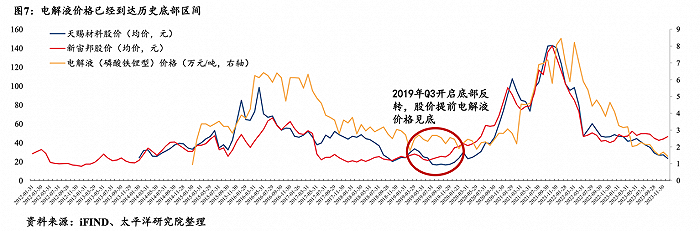

尽管新宙邦未披露电池化学品2023年的销售价格,但就整个行业来看,电解液行业已经处于底部区间。

回顾来看,电解液价格在2019年确认底部后,2020年三季度开始回升,并在2021年四季度到达历史高位,而后的2022年、2023年持续波动下调。数据显示,2023年年初至年末,电解液价格已从5.6万元/吨降至2.25万元/吨,价格下滑约六成。截至2024年3月下旬,电解液价格为2.38万元/吨,快要穿击2万元/吨左右的成本线。

在此情况下,新宙邦盈利能力自2022年四季度开始下滑,近5个季度的净利润分别同比下滑为27.94%、52.01%、44.91%、36.04%及32.33%。

对于业绩下滑原因,新宙邦还提到,2023年,公司新增投产项目较多,且处在产能爬坡期,对公司盈利能力造成了一定影响。

在行业产能过剩之际,新宙邦也在4月1日晚间发布了部分募投项目延期公告。

2022年,新宙邦发行了19.7亿元的可转债,其中2.6亿元将投入荆门新宙邦“年产28.3万吨锂电池材料项目”,该项目共分为三期建设,其中一期项目建成后可实现年产6万吨锂电池电解液,二期项目建成后可实现年产10.3万吨锂电池电解液。

截至目前,一期项目已完成建设。而考虑到当前新能源汽车电池产业链的市场增速较2022年有所放缓,并且荆门新宙邦已具备年产8万吨电池电解液的产能,此产能可满足短期内公司华中区域市场需求。新宙邦结合市场需求和自身产能情况,决定延期荆门新宙邦二期10.3万吨锂电池电解液产能项目,将达到预定可使用状态日期由2024年末调整为2026年末。

截至2023年末,荆门新宙邦“年产28.3万吨锂电池材料项目”累计投入金额仅1303.5万元,投资进度为5.01%。

实际上,在行业底部时期,面对产能过剩的情况,电解液企业均选择缩资本开支以放缓产能建设进度。

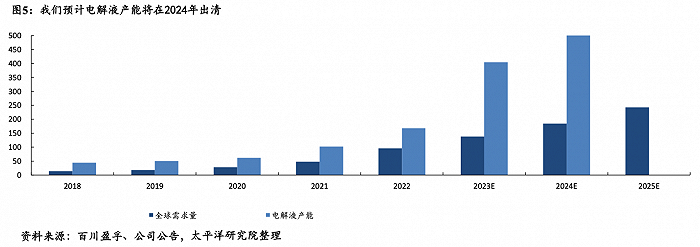

太平洋证券研究院今年2月份发布的电解液行业深度研究报告指出,回顾上一轮周期,2016年行业需求爆发后,行业开始大规模扩张产能,电解液产能建设周期较短(1年左右),因此行业产能迅速扩张,导致电解液产能过剩,价格及盈利大幅回调。

展望这轮周期,电解液企业扩产力度相比上一轮周期更大,2023年电解液产能集中释放,预计2024年行业新增产能建设将开始停滞(即使完成建设也可能是无效产能)。

根据高工锂电产业研究院(GGII)数据显示,仅2023年一季度国内电解液规划产能就达164万吨,已超过2023年的全年需求。

太平洋证券研究院认为,2024年全球电动车销量增速将放缓,电解液产能将在2024年出清,电解液价格及盈利也将在2024年下降至底部。